- A+

发行人基本情况

发行人主营业务为食品饮料金属包装涂料的研发、生产和销售,主要产品包括三片罐涂料、二片罐涂料和易拉盖涂料等,最终应用于包括红牛、养元、露露、旺旺、娃哈哈、银鹭、加多宝、王老吉、雪花啤酒、百事可乐等知名饮料、啤酒、食品的金属包装。公司作为该领域的主要企业之一,与国内食品饮料金属包装龙头企业奥瑞金、中粮包装、宝钢包装、昇兴集团、嘉美集团、福贞集团、华源控股等客户建立了长期、稳定的合作关系。

报告期内,发行人主要产品按照金属罐制造方法划分,主要分为三片罐涂料、二片罐涂料和易拉盖涂料等;按照涂布用途划分,主要分为内涂和外涂。按照生产工艺和产品性能细分,可分为粉末涂料、全喷涂料、有机溶胶、金油、罩光油、白底涂、透明涂料、外边缝涂料、稀释剂等。具体用途及技术特点如下所示:

报告期内,发行人的业务收入主要来自于三片罐涂料、二片罐涂料和易拉盖涂料,具体构成如下:

报告期内,发行人实现的收入和利润情况如下:

发行人的业务还是非常好理解的,就是做我们常见的易拉罐的喷涂材料的,从普通消费者的角度来说,这个业务还是有一定技术含量的,不论是从配色还是从依附度上应该都有一定的要求,发行人接近50%的毛利率以及超过20%的净利率好像也能说明这个问题。发行人行业不错,那么报告期内也能够保持收入和净利润的稳定增长,看起来IPO审核应该不会有太大问题的,很多人也是这么认为的。

审核结果出乎很多人预料,同时不知道是不是史上最长的发审会问询意见更是让大家惊呼,现场的发行人和保代感觉把所有的问询问题看一遍整理出思路差不多一半的时间都要过去了吧。在看似行业和业绩规模都还算出色的情况下,到底是哪些因素导致这个企业IPO没有通过审核呢?别忘了,还有超级头部券商光环CICC的加持。

套用曾经很经典的一句话,就是:没想到,你这样浓眉大眼的也会叛变革命。

发审会问询问题

1

审核员:你与第一大客户的关系实在是有点乱,我问的也乱你们自己理理吧!

“

报告期发行人对第一大客户奥瑞金销售占比较高,2016年奥瑞金通过间接持股100%的子公司鸿辉(鸿晖?)新材受让发行人4.9%的股份,目前奥瑞金第一大客户中国红牛股东中泰双方股东因经营期限纠纷发生诉讼。请发行人代表说明:

(1)奥瑞金通过子公司鸿辉新材入股发行人的商业合理性,入股价格是否公允,是否存在故意规避关联方认定的情形是否存在其他利益安排;(4)报告期各期对奥瑞金销售定价,部分产品发行人向其他客户的销售单价与奥瑞金差异较大原因及合理性,发行人向奥瑞金销售红牛罐用涂料价格高于向其他客户销售同类涂料产品价格的原因及合理性;(5)报告期内发行人及其子公司、发行人实际控制人的企业与奥瑞金及原龙投资发生的大额资金拆借、商品销售以及资产出售等事项的必要性、合理性及其公允性;(6)发行人实际控制人收购福建鼎盛境内外资产后,短期内又拟向奥瑞金拆分其中境外资产的商业合理性,前后两次交易价格的定价依据,转让价格的公允性,是否涉及利益输送;

(8)发行人与奥瑞金报告期各期销售占比较高且不断提升是否符合行业经营特点,发行人与奥瑞金之间的交易是否具有可持续性和稳定性,是否对奥瑞金存在重大依赖,相关的应对措施,相关风险揭示是否充分;(10)对发行人、董监高、实际控制人、主要股东及关联方与奥瑞金、董监高、奥瑞金的控股股东、实际控制人及关联方资金往来的专项核查情况。

(2)发行人的业务获取方式,罗刚因香港身份由方雪明和薛秀代持晨继化工股权的合理性,2014年至2016年发行人通过晨继化工/苏州震茂将粉末涂料销售给奥瑞金以此进入红牛罐供应商体系的商业合理性,是否违反相关规定,是否存在潜在风险;(3)2016年9月奥瑞金入股后不再通过晨继化工向奥瑞金销售粉末涂料而改为直销模式,且入股后销售占比提高的原因及合理性,是否存在潜在纠纷;

(9)发行人主要客户2018年业绩大幅下滑的原因及其合理性,是否对发行人持续盈利能力构成重大不利影响;(7)截至目前中国红牛及奥瑞金的涉诉事宜进展情况,奥瑞金涉诉事宜是否对发行人的持续盈利能力造成重大不利影响,应对可能的诉讼不利后果所采取的应对措施及其有效性;请保荐代表人说明核查依据、过程并发表明确核查意见。

”

当保荐代表人和发行人一看到这样的问询意见时,内心应该是极度崩溃的。第一个问询问题我大概用了差不多十分钟的时间才把基本的逻辑和脉络整理清楚,就算是项目组对问题很熟悉但是在那样的高度紧张的情况下,要把问题看清楚并且要每个问题逐一回答清楚也不是一件容易的事情。更何况,这个问题一看就是几个人不同意见整合而来的,肯定不是一个人写的,逻辑性很差,明明是同一个问题不同的角度却是在不同的小的题目里体现。

这个问题关注的主要就是发行人与上市公司奥瑞金的故事,而这个故事又可以分为这样几个片段,小兵简单帮助大家总结一下:

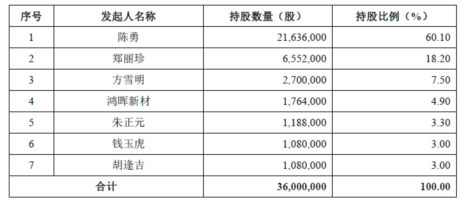

①奥瑞金突击入股发行人。2016年8月23日,实际控制人将4.9%的股份转让给第一大客户奥瑞金的二级子公司鸿晖新材;2016年11月18日,发起人签署发起人协议成立股份公司。

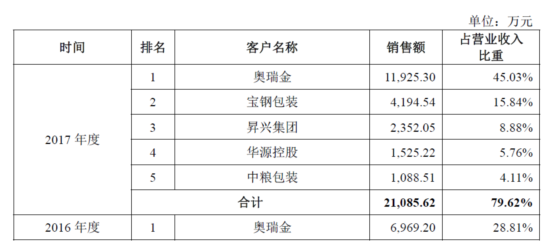

②奥瑞金入股之后,对发行人的销售占比大幅提高,发行人2017年向第一大客户奥瑞金销售的占比从2016年的28.81%提高至45.03%。当然,这里也有本来通过经销商销售后来直接销售的因素在里面,但是显然这个因素不足以抵消占比增加提高这么多的事实。

③发行人向奥瑞金销售红牛涂料的价格要高于向其他客户销售同等涂料的价格,就算是商业合理也很难说清楚。

④发行人以及相关关联方与奥瑞金以及关联方存在大额的资金拆借的情形,实际控制人收购了境外资产还想转给奥瑞金。发行人一边跟奥瑞金进行着正常的业务合作,那边实际控制人跟奥瑞金的眉来眼去也基本上没有闲着。

⑤发行人以前销售给奥瑞金的产品是通过中间商销售的以进入红牛的体系,奥瑞金入股之后变成直接销售,那么以前的业务合作是否存在刻意规避相关约定的情形,是否是合法合规的?

⑥奥瑞金的重大客户中国红牛现在股东正在诉讼,并且奥瑞金2018年的业绩因为各种原因也是大幅下滑,那么自然关注到这两个因素对于发行人业务以及未来持续盈利能力的影响。

⑦监管机构自然也关注到发行人与奥瑞金的这些往来和种种,要求对发行人、董监高、实际控制人、主要股东及关联方与奥瑞金、董监高、奥瑞金的控股股东、实际控制人及关联方资金往来出具专项核查意见,这个要求是非常高的,不知道最终实现的怎样?

1、奥瑞金入股

2016年8月23日,陈勇与堆龙鸿晖新材料技术有限公司(以下简称“鸿晖新材”)签署《扬州扬瑞新型材料有限公司股权转让协议》,约定陈勇将其持有的扬瑞有限4.9%的股权(对应人民币58.749 万元的注册资本)以人民币3,822 万元的对价转让给鸿晖新材。

2016 年11 月18 日,发行人设立时各发起人的持股数量及持股比例如下:

2、发行人通过代理商向奥瑞金销售的合理性

公司主要通过向客户直接销售其产品。2015年、2016年和2017年,公司向直接客户销售的金额占公司主营业务收入的比例分别为80.54%、85.81%和98.43%。除此之外,公司亦通过经销商覆盖部分客户。公司的经销商按需采购公司的产品,然后将产品通过其销售渠道向最终客户销售。2015年、2016年和2017年,公司向经销商销售的金额占公司主营业务收入的比例分别为19.46%、14.19%和1.57%,其中2015-2016年主要通过晨继化工/苏州震茂将粉末涂料产品销售给奥瑞金,销售占比分别为13.60%及11.19%,其他经销商占比较低。

自2009 年起晨继化工的实际控制人为罗刚,罗刚曾担任从事电阻焊接机业务的跨国公司苏德罗尼克(远东)有限公司(以下简称“苏德罗尼克”)的总经理。

由于苏德罗尼克是国内金属包装生产线的主要设备供应商,与国内食品饮料金属包装企业联系紧密,因此,当时粉末涂料的主要供应商Valspar 在国内主要通过苏德罗尼克向下游食品饮料金属包装厂商销售粉末涂料。

虽然奥瑞金自2006年起便成为发行人的客户,但早期扬瑞有限销售给奥瑞金的产品主要食品罐和杂罐涂料,扬瑞有限不具备将生产红牛饮料罐所用核心涂料粉末涂料直接销售并应用于奥瑞金核心产品体系的能力。2009 年,发行人研发成功并向市场推出粉末涂料,此时罗刚已不在苏德罗尼克任职,鉴于罗刚在金属包装行业长期积累的销售渠道和能力,发行人开始并一直全部通过罗刚代理并向奥瑞金销售粉末涂料,经销价格系结合发行人生产成本、参考竞争对手(Valspar)的售价,在给予晨继化工合理的毛利空间基础上,由双方协商一致确认。

自2009 年由罗刚代理向奥瑞金销售粉末涂料开始,发行人对奥瑞金的产品销售产生实质性的进展。但鉴于罗刚在金属包装行业内的影响力和其自身在金属包装生产设备领域的发展意愿,发行人尚不具备招揽罗刚为扬瑞有限从事销售工作的企业实力。因此,发行人向晨继化工/苏州震茂销售粉末涂料,再由晨继化工/苏州震茂向奥瑞金销售,具有合理性。

3、发行人前五大客户情况

4、发行人与鸿晖新材及其关联方间的交易

发行人股东鸿晖新材为发行人第一大客户奥瑞金全资控股的二级子公司,报告期内发行人并未与鸿晖新材发生交易或资金往来。报告期内,发行人与鸿晖新材的关联方发生的交易主要包括:1、向奥瑞金及其子公司销售涂料产品;2、与奥瑞金的间接自然人股东周云杰、魏琼、赵宇晖之间的资金往来。具体情况如下:

(1)向奥瑞金及其子公司销售涂料产品

①向奥瑞金及其子公司销售产品内容

报告期内,发行人向奥瑞金及其子公司销售涂料的具体情况如下:

2015年和2016年,发行人通过晨继化工/苏州震茂向奥瑞金销售粉末涂料,2017年起发行人终止与晨继化工/苏州震茂合作,直接向奥瑞金销售粉末涂料,因此2017年发行人对奥瑞金的销售金额及占发行人当期销售收入比重上升较多。

②向奥瑞金销售产品的必要性

食品饮料金属包装行业集中度较高。2017年三片罐市场总产量约为236亿罐,主要集中于国内的奥瑞金、嘉美集团、昇兴集团、福贞集团、厦门吉源企业有限公司等公司,产量占比约为72%,其中奥瑞金在三片罐市场的产量占比为23.28%,位居行业第一。2017年二片罐市场总产量约为410亿罐,主要集中于国内的宝钢包装、中粮包装、奥瑞金和国外的波尔、皇冠、联合制罐和太平洋制罐,产量占比合计为79.51%。因此发行人作为上游金属包装涂料供应商所面对的下游行业客户集中度高、成规模的客户数量有限。奥瑞金作为国内金属包装行业龙头企业,2017年营业收入达73.42亿元,2017年三片罐和二片罐生产量达92.87亿罐,为该行业生产规模最大的企业,其食品饮料罐产品的主要客户包括红牛、加多宝、旺旺、露露、青岛啤酒、燕京啤酒、雪花啤酒、银鹭等知名企业。奥瑞金自2006年至今一直与发行人保持业务合作关系,向发行人采购食品饮料金属包装涂料产品,并逐渐发展成为发行人主要客户之一。因此,发行人向奥瑞金销售涂料产品具有必要性。

③向奥瑞金销售产品价格的公允性

报告期内发行人向奥瑞金销售的涂料产品主要应用于红牛饮料罐,考虑到红牛饮料及罐体对涂料质量要求较高,发行人技术和客户服务优势明显,以及发行人在奥瑞金涂料供应份额较高且与之建立长达十几年业务合作关系,发行人向奥瑞金销售产品价格在报告期内与竞争对手的价差逐渐收窄,向奥瑞金销售产品价格具有公允性。

(2)与奥瑞金间接自然人股东周云杰、魏琼、赵宇晖之间的资金往来

发行人关联方山东博瑞特于2016年4月27日至28日经由发行人子公司扬州博瑞账户借予原龙投资的自然人股东周云杰、魏琼、赵宇晖5,500万元,同时扬州博瑞以自有资金2,225万元借予上述三人用于偿还其对原龙投资的欠款,周云杰、魏琼、赵宇晖于2016年5月5日将上述资金连同利息一并归还扬州博瑞,由扬州博瑞于2016年5月5日至6日将5,500万元转给山东博瑞特。上述资金往来发生时,扬州博瑞并非发行人子公司。就山东博瑞特与周云杰、赵宇晖、魏琼之间的5,500万元借款及还款事项,扬州博瑞仅进行转款,发行人与山东博瑞特之间未发生资金拆借或者形成债权债务关系,亦无其他特殊利益安排。就扬州博瑞以自有资金2,225万元借予上述三人的事项,为扬州博瑞与周云杰、赵宇晖、魏琼之间的资金拆借。

如上所述,发行人与奥瑞金间接自然人股东周云杰、魏琼、赵宇晖之间发生的资金往来已经全部清偿。上述代收代付资金往来未对发行人的财务状况造成重大影响,未损害发行人业务的正常开展。同时,发行人已制定了严格的《货币资金管理实施细则》等制度并得到有效执行,自股改以来,发行人未再发生与奥瑞金及其关联方的非经营性资金往来。

3、奥瑞金股东诉讼

奥瑞金于2017年7月11日公告,奥瑞金及全资子公司北京奥瑞金包装容器有限公司收到北京市东城区人民法院送达的民事起诉状等相关诉讼材料,因泰国天丝医药保健有限公司(以下简称“天丝”)与红牛维他命饮料有限公司(“中国红牛”)就天丝所有红牛系列注册商标使用许可纠纷,要求奥瑞金停止制造并销售印有“红牛”“REDBULL”及图形等商标标识的产品,收回并销毁已销售的印有“红牛”“REDBULL”及图形等商标标识的产品,销毁相关工具并赔偿相关经济损失。

2017年9月13日,奥瑞金发布了《关于收到中止诉讼裁定的公告》,奥瑞金认为其涉诉事项的认定应以天丝与中国红牛就天丝所有红牛系列注册商标使用许可纠纷的解决结果为前提依据,因此在收到天丝的诉讼材料后,奥瑞金向北京市东城区人民法院提交了诉讼中止申请。奥瑞金已收到北京市东城区人民法院作出的(2017)京0101 民初11384 号民事裁定书,裁定天丝诉奥瑞金案中止诉讼。

奥瑞金与发行人之间的业务关系和发行人2017 年度的经营业绩未因该诉讼而受到重大不利影响,发行人已与多家金属包装行业领先企业建立了长期良好的业务合作关系,并且未来将不断加大易拉盖和二片罐等新产品的市场销售力度,品结构将进一步优化,奥瑞金红牛涉诉事件对发行人业务发展影响程度有限,不会导致发行人业务存在重大不确定性。

2

这算是“薅资本主义羊毛吗?”

“

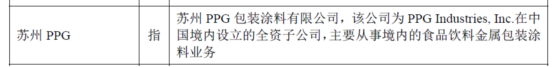

发行人实际控制人陈勇曾在发行人竞争对手苏州PPG任职十余年,2012年1月陈勇从苏州PPG离职。请发行人代表说明:(1)发行人实际控制人在苏州PPG任职期间,于2006年投资设立与苏州PPG存在相似业务的发行人前身,是否符合发行人与PPG公司的相关约定,原任职单位是否知悉并同意陈勇的投资行为;(2)2007年陈勇股份由其弟媳代持的原因及商业合理性;(3)发行人业务发展过程,与实际控制人曾任职单位是否存在相关性,是否利用职务便利给予发行人利益,是否存在损害所任职单位利益的情形;(4)发行人核心技术的形成、发展过程,现有各项核心技术的研发人员,发行人核心竞争优势的具体体现。请保荐代表人说明核查依据、过程并发表明确核查意见。

”

苏州PPG,也算是国际知名的涂料巨头在国内的全资子公司,负责整个国内的涂料业务。

陈勇,发行人实际控制人,1998年开始在PPG工作,2006年已经成为销售总监,2008年到2012年担任中国区的市场总监。

发行人,2006年设立,2007年股份由弟媳代持,直到2012年7月陈总从PPG正式离职才还原股权然后正式运营发行人。

董事会,一共三名担任管理职责的内部董事、一名外部董事以及三名独立董事,其中三名内部董事均曾经就职于苏州PPG,三人分别担任发行人的董事长兼总经理、研发总监和销售总监。

核心技术人员,除了董事和高管之外,还有生产总监和采购总监,不出意外也均曾经任职于苏州PPG。

小兵只想描述事实,不想做任何评价。陈勇在2006年至2012年担任PPG销售总监职务的同时在运营着同样业务的一家自己的公司,并且目前的发行人的研发、生产、采购、销售环节的人员都曾经就职于PPG。

小兵觉得,一个人做事情能做到这样的一个程度也算是一种极致了。苏州PPG也因为这个事由提起了诉讼,竟然诉讼标的只有五十万元,还最终不知道因为什么原因撤诉了。如果换做我,怎么也打你个天昏地暗。

说实话,案例看到这里真的觉得保荐机构有点过分。

1、诉讼情况

2014年3月14日,苏州PPG 包装涂料有限公司(以下简称“苏州PPG”)作为原告向苏州市虎丘区人民法院提起诉讼。因发行人实际控制人陈勇从1998年11月起至2012年1月期间一直受雇于原告(并从2008年起担任原告中国区市场总监),2007年1月陈勇与原告签署了有关保密和竞业禁止的相关条款,但陈勇2006年7月作为发起人之一参与设立了扬瑞有限,被告扬瑞有限的业务和产品与原告相同或近似,因此原告认为陈勇为扬瑞有限谋取了属于原告的商业机会,构成不正当竞争,请求法院判令扬瑞有限及陈勇立即停止不正当竞争行为,并向原告赔偿损失人民币50万元。

本案经苏州市虎丘区人民法院多次开庭审理后,原告最终向法院提出撤诉申请。2015 年6 月18 日,苏州市虎丘区人民法院出具《民事裁定书》((2014)虎知民初字第00023 号)准予原告苏州PPG 撤回起诉。

2、董事会主要成员

(1)陈勇,男,1968年1月出生,中国国籍,无境外永久居留权,学士学位,高分子材料系橡胶工程专业。1989年7月至1993年12月,担任苏州橡胶厂科员、生产科长、厂长助理;1994年1月至1998年9月,担任苏州工业园区现代胶辊制造有限公司副总经理;1998年11月进入苏州PPG包装涂料有限公司工作,2006年4月起任苏州PPG 包装涂料有限公司销售总监,2008年至2012年1月任苏州PPG 包装涂料有限公司中国区市场总监。2012年6月至2016年12月,担任扬瑞有限总经理;2016年12月至今,担任发行人董事长兼总经理。

(2)方雪明,男,1970年9月出生,中国国籍,无境外永久居留权,学士学位,精细化工专业。1993年9月至1995年3月,担任苏州油墨厂技术员;1995年4月至1999年6月,担任考陶尔兹聚合物有限公司研发主管;1999年7月至2001年3月,担任苏州PPG 包装涂料有限公司产品经理;2001年4月至2002年3月,担任苏州阿克苏诺贝尔新劲汽车修补漆(苏州)有限公司实验室经理;2002年4月至2004年5月,担任卜内门漆油(中国)有限公司(目前更名为阿克苏诺贝尔太古漆油(广州)有限公司)包装涂料部技术经理;2004年6月至2006 年5月,自由职业;2006年6月至2016年12月,担任扬瑞有限研发总监;2016年12月至今,担任发行人董事、副总经理兼研发总监。

(3)胡逢吉,男,1975年3月出生,中国国籍,无境外永久居留权,学士学位,苏州大学化学工程专业。1998年8月至2003年5月,担任苏州PPG 包装涂料有限公司销售主管;2004 年1月至2006 年6月,担任苏州嘉尔新材料有限公司销售经理;2007年1月至2016年12 月,担任扬瑞有限销售总监;2016年12月至今,担任发行人董事兼销售总监。

3、其他核心技术人员

(1)徐凯,男,1970年4月1日出生,中国国籍,无境外永久居留权,职业高中学历,化工专业。1989年7月至1992年6月,担任苏州益民化工厂车间班长;1992年7月至1996 年3 月,担任苏州市胥城大厦餐饮部职员;1996年3月至2014年6月,历任苏州PPG 包装涂料有限公司质检员、生产主管、品控工程师;2014 年7 月至2016 年12月,担任扬瑞有限生产总监;2016年12月至今,担任发行人生产总监。

(2)朱正元,男,1964年4月出生,中国国籍,无境外永久居留权,中专学历,有机化工专业。1984年7月至1994年2月,担任苏州树脂厂涂料车间主任、销售部涂料科科长;1994 年3月至2000年3月,担任苏州PPG 包装涂料有限公司采购部主管;2000年4月至2006 年4 月,担任苏州圣迈包装涂料有限公司总经理;2007年6月至2016年12月,担任扬瑞有限采购总监;2016年12月至今,担任发行人采购总监。

3

坚决坚持IPO审核整体上市的路线不动摇

“

发行人实际控制人陈勇控制的众多公司从事金属易拉盖、铝片的研发、生产和销售,报告期内与发行人存在关联交易,同时与发行人存在客户重叠情形。请发行人代表说明:(1)发行人未将产业链上的金属易拉盖、铝片加工业务整合进入发行人业务实现整体上市的原因及合理性,是否符合行业惯例;(2)关联方向发行人的共同客户销售易拉盖等产品的定价依据;(3)山东博瑞特经营情况。向其销售涂料价格高于其他主要客户销售同款涂料价格的原因;(4)报告期关联方资金拆借的原因、履行的内部程序,对山东博瑞特的资金拆出于2017年11月才进行清偿的原因,是否满足首发相关规定。请保荐代表人说明核查依据、过程并发表明确核查意见。

”

实际控制人控制的多家企业还经营着生产金属易拉盖以及铝片的业务,那么这个业务与发行人是否存在同业竞争关系呢?是不是应该纳入到上市主体里实现整体上市呢?这个小兵不给出答案,大家可以自主判断。根据一贯的审核政策,整体上市一直是监管机构对于IPO的基本要求。

同业竞争的问题先不讨论,那么因为业务相关性自然存在关联交易。发行人的关联交易也可以简单分为两个层次,一个是与实际控制人控制的企业的关联交易,一个是与其他股东和关联方控制企业的关联交易。这里先讨论第一种,下一个问题会讨论第二种。

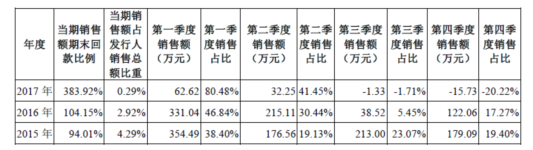

山东博瑞特是实际控制人100%控制的企业,尽管关联交易的金额和和占比都不是很高,但是性质和给人的感觉还是完全不一样的。另外,山东博瑞特占用发行人资金在2017年11月才彻底清偿,发行人应该是2017年11月30日公告的招股书,也就是在基准日之后申报材料之前勉强偿还。

还有,山东博瑞特的销售收入还是很大的(收入有5亿元),不知道利润情况,就这样的一个体量的企业,不知道是整合难度很大,还是实际控制人就想着能两个业务独立发展,说不定还能搞两家上市公司呢。

1、公司向山东博瑞特销售涂料具体情况

山东博瑞特系公司实际控制人陈勇100%持股的企业,成立于2011年10月17日,主营业务为金属易拉盖的研发、生产和销售,报告期内发行人向其销售涂料。报告期内公司与山东博瑞特相关关联交易信息如下:

2、销售价格比较

因报告期内发行人向山东博瑞特销售涂料产品型号较多,就发行人主要向山东博瑞特和非关联方销售的同款产品均价和毛利率比较如下:(略)

报告期内,发行人向山东博瑞特的各期销售金额回款比例、季度销售金额占比情况如下:

3、关联交易的背景、定价方式

报告期内,公司与公司实际控制人陈勇控制的山东博瑞特存在经常性的关联销售。2011 年实际控制人陈勇设立山东博瑞特,山东博瑞特采购金属包装涂料的渠道有限、公司亦需要拓展市场,因此公司与山东博瑞特建立合作关系。根据扬州东瑞与山东博瑞特2013 年签订的《工业品买卖合同》,于2013年7月-2014年6月期间,扬州东瑞向山东博瑞特销售外涂、内涂、稀释剂等产品。扬州东瑞作为贸易公司,业务模式为先向扬瑞有限采购产品,再销售给其他公司(如山东博瑞特),后因公司战略调整,停止扬州东瑞的业务,继而由扬瑞有限将产品直接销售给山东博瑞特。

2014年-2016年,由扬瑞有限与山东博瑞特直接签订《工业品买卖合同》,于2014年8 月-2016年12月期间,扬瑞有限向山东博瑞特销售外涂、内涂、稀释剂等产品;于2016 年公司与山东博瑞特签订《2016年度采购合同》,扬瑞有限向山东博瑞特销售油墨;2017 年扬瑞有限与山东博瑞特直接签订《工业品买卖合同》,扬瑞有限向山东博瑞特销售外涂、内涂、稀释剂、易拉盖内涂、易拉盖外涂等产品。

根据山东博瑞特的报告期内的营业收入规模,发行人对山东博瑞特的销售金额占其当期营业收入的比重很小,发行人对山东博瑞特报告期内的销售金额与其自身收入规模及财务经营状况相匹配。上述关联交易报告期内,前述关联交易金额于2015年、2016年及2017年分别为923.14万元、706.73万元及77.81万元,占当期营业收入的比重分别为4.29%、2.92%及0.29%。

定价方式:双方以市场价为基础协商确定价格,签订合同。公司销售给山东博瑞特的产品的价格与销售给第三方同类产品的价格基本相同。公司与山东博瑞特之间的销售定价公允。

公司向山东博瑞特销售涂料占公司营业收入比重较小,价格公允,不存在损害公司及其他股东利益的情况。

4

关联交易的认定以及公允性核查

“

报告期昇兴集团为发行人前五大客户之一,报告期内发行人存在向昇兴昆明、昇兴北京、昇兴山东采购(销售?)涂料的情形。请发行人代表说明:(1)昇兴集团的基本情况,昇兴集团不被认定为发行人的关联方依据是否充分,是否符合实际情况;(2)发行人与昇兴集团的交易内容、交易金额及交易必要性,交易定价依据及公允性;(3)2016年和2017年发行人向昇兴集团销售的粉末涂料相比其他供应商价格较高的原因和合理性;(4)2018年发行人对昇兴集团粉末涂料的销售价格下调,而向非关联客户销售价格没有一同下调的原因;(5)除对昇兴集团和奥瑞金涂料销售返利外,发行人对其他客户无销售返利及折让等优惠安排的原因和商业合理性;(6)与包括昇兴集团等主要客户部分采用第三方回款的原因。请保荐代表人说明核查依据、过程并发表明确核查意见。

”

2009年,郑丽珍通过股权转让的方式成为发行人的第二大股东,最高持股比例为30%以上,改制设立时同样是第二大股东,持股比例为18.2%。郑丽珍一直担任公司董事,自2016年12月3日起不再担任公司董事,是不是就是为了规避关联方的认定我们不得而知。

作为第二大股东,其关联方认定为关联交易是没有问题的,更何况是股东的丈夫以及姐夫控制的公司。如果单纯就是业务往来因为股东身份被认定为关联交易,其实某种程度上还是可以理解的,并且昇兴集团的业务规模也是足够大,发行人的销售占其采购比例非常小。

只是,要关注到发行人与昇兴集团的业务合作是否存在异常,是否存在与其他第三方合作不一致的情形,比如销售价格的制定、比如价格的调整、比如返利以及折扣政策是否合理、以及第三方回款问题等。本来就对你有怀疑,你还有这么多疑问没有解释清楚,自然不会信任。

要知道,毕竟昇兴集团一直是发行人前五大客户,业务合作的差异对发行人业绩还是有很大影响的,毕竟发行人本身收入和利润规模并不是那么大。

最后,我们都知道发行人都在努力减少甚至避免关联交易,结果2018年2月实际控制人在又收购了制造易拉盖的企业(在审期间),同时向发行人采购增加了关联交易。这样的操作,真的是第一次见。

1、关联交易的具体情况

昇兴昆明系公司股东郑丽珍丈夫陈彬担任总经理的企业,成立于2014年9月11 日,经营范围为各类粮油食品、果蔬、饮料奶粉、日化品等内容物的金属包装制品(厚度0.3 毫米以下)的制造、加工;销售本公司自产产品。

昇兴北京系公司股东郑丽珍姐夫林建伶担任经理的企业,成立于2005年7月13 日,经营范围为加工用于包装各类粮油食品、果蔬、饮料、日化产品内容物的金属包装制品(厚度0.3 毫米以下)及制品的内外壁印涂加工;销售自产产品。

昇兴山东系公司股东郑丽珍姐夫林建伶担任经理的企业,成立于2010年1月27 日,经营范围为生产马口铁空罐及马口铁底盖(厚度0.3 毫米以下);包装装潢印刷品印刷(凭许可证在有效期内经营);销售本公司自产产品。

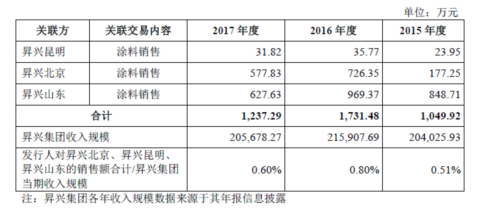

报告期内公司与昇兴昆明、昇兴北京、昇兴山东相关关联交易信息如下:

因报告期内发行人向昇兴昆明、昇兴北京、昇兴山东销售涂料产品型号较多,因此就发行人主要向昇兴昆明、昇兴北京、昇兴山东以及向其他非关联方销售的同款产品的均价和毛利率进行比较,如下所示:(略)

2、关联交易的背景、定价方式

报告期内,公司与关联方昇兴昆明、昇兴北京、昇兴山东存在经常性的关联销售。报告期内,公司与昇兴集团签署《采购合同》,向昇兴集团及其下属子公司和分公司销售内涂、稀释剂等涂料产品。报告期内,昇兴昆明、昇兴北京、昇兴山东根据昇兴集团与公司签署的前述采购合同向发行人采购涂料。前述关联交易金额于2015年、2016年及2017年分别为1,049.92万元、1,731.48 万元及1,237.29万元,占当期营业收入的比重分别为4.88%、7.16%及4.67%。昇兴集团与公司签订供方报价单,昇兴集团下属子公司及分公司向公司采购涂料按报价单上价格执行,不存在关联方昇兴昆明、昇兴北京、昇兴山东与公司独自签署采购合同或单独报价情形。根据昇兴集团的报告期内的营业收入规模,发行人对上述关联方的销售金额占对应关联方当期营业收入的比重很小,发行人对上述关联方报告期内的销售金额与客户自身收入规模及财务经营状况相匹配。上述关联交易定价公允,不存在损害公司及其他股东利益的情况。

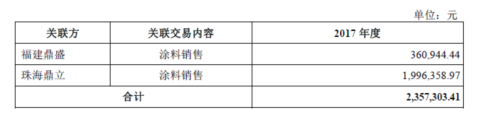

3、公司向福建鼎盛、珠海鼎立销售涂料

①关联交易的具体情况

2018年2月13日,公司实际控制人陈勇控制的常州博瑞特完成了对福建鼎盛五金制品有限公司及其子公司的收购,并完成了工商变更登记,成为公司新增关联方。

福建鼎盛成立于2004年4月6日,经营范围为铝卷材、片材加工;铝材加工;易拉盖及铝瓶、铝罐的生产及销售;金属包装制品的进出口业务(但国家限制或禁止进出口的商品及技术除外);精冲模具的研发及生产线的设计、更新及组装。

珠海鼎立系福建鼎盛的全资子公司,成立于1994年9月1日,经营范围为生产和销售自产的易拉盖、PET 容器以及承接包装装潢印刷品印刷业务(凭许可证经营、限金属印刷,许可证有效期至2018年3月31日);从事盛装食品饮料用铝制和铁制包装容器及各种易拉盖、未经涂层的铝制和铁制卷、片料、食品饮料用塑料瓶盖的批发业务。

公司与福建鼎盛、珠海鼎立相关关联交易信息如下:

②关联交易的背景、定价方式

2017年1月,公司与福建鼎盛签署《工业品买卖合同》,向福建鼎盛及子公司销售金油、透明涂料、稀释剂等产品。前述关联交易金额为235.73万元,占当期营业收入的比重为0.89%。公司向福建鼎盛和珠海鼎立的涂料销售在公司营业收入占比较小,定价公允,不存在损害公司及其他股东利益的情况。

靠,又是毛利率

“

报告期发行人综合毛利率较高,2018年度下降明显。请发行人代表说明:(1)2018年毛利率下降的原因及其合理性,导致毛利率下降的因素是否持续或已消除,毛利率是否存在持续下降的风险;(2)整体综合毛利率明显高于同行业公司的原因及其合理性。请保荐代表人说明核查依据、过程并发表明确核查意见。

”

2018年毛利率大幅下降,也不知道是怎么下降的下降了多少,至少从2015年至2017年来看还算是稳定的。当然,上面说了那么多,这个问题都觉得不是那么重要了。