- A+

图片来源:网络

图片来源:网络

文 | 诗与星空

写在前面:东阿阿胶利用会计估计调节利润,影响极小,只有几百万。但是,这是让你看到的,你看不到的数据里,很可能藏着更多的猫腻。

当蚊子肉也是肉的时候,肘子肉肯定已经吃完了。

打开东阿阿胶的2018年年报,家国情怀扑面而来,如果不是知道这是份年报,还误以为是一篇满分作文。

这份年报的题目叫《爱与使命同行,我们勇追那束中医药之光》,甚至把微信公众号贴在了年报里。

彼得林奇在《战胜华尔街》一书中提到,如果其他条件都一样,就选年报中彩色照片最少的那家公司的股票。由于A股绝大多数年报都是黑白的,所以我建议改一下这句话:如果其他条件都一样,就选年报中形容词、语气词最少的那家公司的股票。

东阿阿胶的年报有问题吗?

有,问题还不小。

罕见的业绩停滞

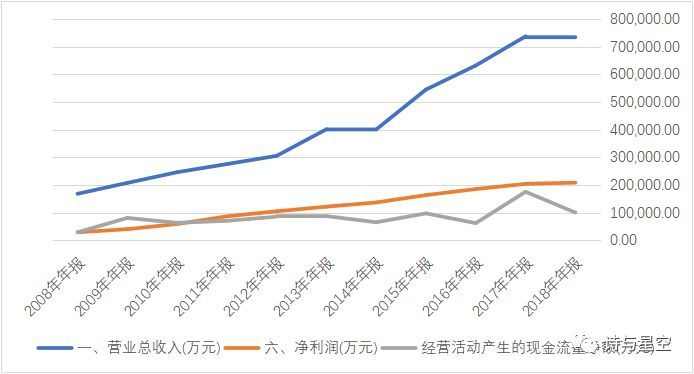

2019年3月13日晚间,东阿阿胶发布了2018年年报,当期营业收入733,832万元,同比下降0.46%;归属母公司股东净利润208,487万元,同比增长1.98%。

十多年来,绝大多数年份公司的营收和净利润都在高速稳健的增长,看似成长性很高,但是到了2018年,公司的业绩增长戛然而止。

哪儿出现了问题?

营收情况

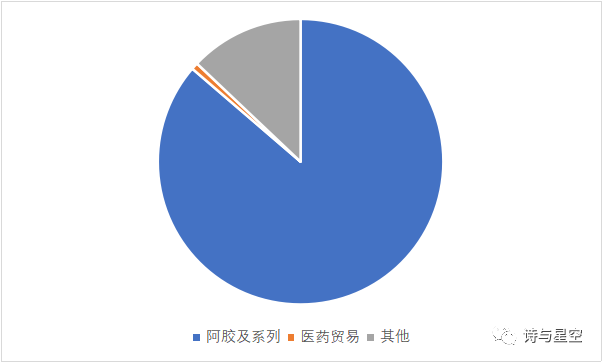

众所周知,东阿阿胶的核心业务是阿胶,公司86%的营收来自阿胶及周边产品。

2018年12月20日晚间,东阿阿胶发布《关于产品价格调整的公告》,宣布为推动阿胶行业可持续发展,结合公司投入和市场供需情况,经研究决定, 自公告之日起,公司重点产品东阿阿胶出厂价上调 6%。东阿阿胶成为“提价王”,而这次调价的理由和以前大同小异:驴皮资源紧张。

在中国,驴皮的唯一用途就是做阿胶。驴皮资源紧张的原因必然是阿胶生产的过多,从这个逻辑推断,就像茅台酒涨价一样,阿胶应该是供不应求了。

但是事与愿违,在年内公司多次提价的情况下,东阿阿胶的营收不升反降,说明公司的实际销量较大幅下滑了。

经营性现金流量净额,提价的钱去哪儿了?

公司2010年以来提价19次,终端零售价从400元暴涨到但是从公司经营性现金流量净额来看,每年都不及净利润。

净现比(净利润和经营性现金流量净额的比值)是个反映公司“真实”盈利能力的指标,公司销售的产品是否都以现金形式收回。净现比越接近1,越说明公司的产品竞争力强劲。而东阿阿胶的净现比,近年来都较大幅的小于1。

公司提价的钱都去哪儿了?

1、存货的秘密

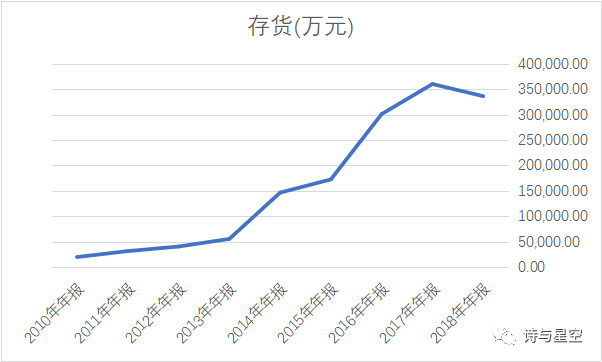

公司的存货增幅不同寻常,2010年来,销售收入增加3倍左右的情况下,公司的存货增幅高达18倍。

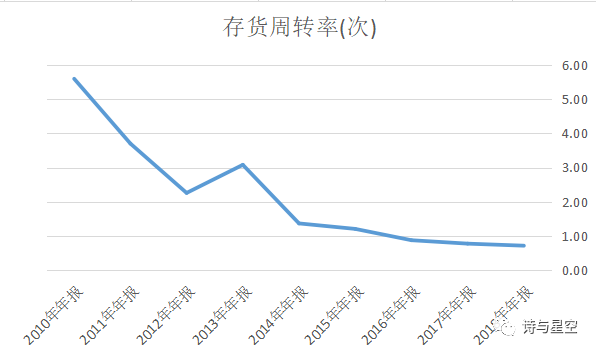

存货周转率逐年下滑,说明公司的存货积压严重。

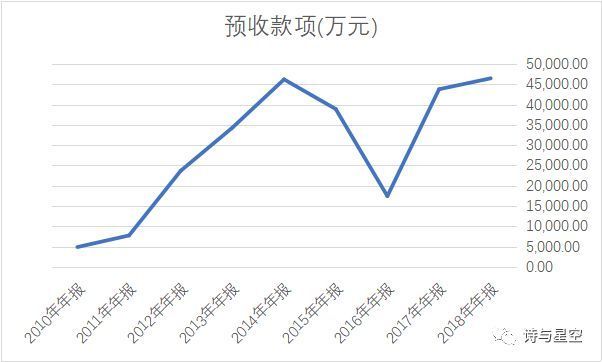

产品供不应求的一个重要指标是预收账款,茅台每次涨价都会带来巨幅的预收账款增加,东阿阿胶的预收账款呢?

2014年之后,公司的预收账款就相对稳定,不随涨价而波动过多,这说明了产品的涨价并不符合市场的需求。

变更会计估计的财技

生物资产的折旧。

2018年3月,东阿阿胶发布公告,声称变更会计估计。会计估计是会计准则规定的对结果不确定的交易或事项以可利用的信息为基础所作出的判断。常见的会计估计是折旧、坏账准备等,以折旧为例,买来的一项资产需要确定摊销年限,公司的会计师有按照5年还是10年分摊的权限,这就是会计估计的范畴。

东阿阿胶是变更了生物性资产的会计估计,原会计估计中,种驴折旧年限5年,净残值率为5%;变更会计估计后,种驴折旧年限变为10年,净残值率为60%。

据年报披露,该项会计估计的变更,为公司增加671万的利润总额。

存货跌价准备

如果公司的存货出现了过期、变质等毁损情况,需要计提存货跌价准备。东阿阿胶的存货以驴皮、活驴为主,因此出现毁损的概率比较大。

以活驴为存货主要构成的公司,计提存货跌价准备应该以什么为依据呢?

对于事务所的会计师来说,活物的盘点和减值准备的确定是非常困难的,但是我们可以通过数字来进行对比,发现其中的“奥秘”。

2013年,公司的存货余额为5.51亿元,存货跌价准备余额为412万元;2018年,公司的存货余额为33.67亿元,存货跌价准备余额为227万元。存货总额增加了6倍左右的情况下,存货跌价准备减少了近一半。

当然,由于活驴的盘点和毁损的判断非常复杂,单纯从金额上进行对比并不一定准确,但数据总能反映出一定的问题。

3、双倍余额递减法计提折旧

在做CPA(注册会计师)习题集的时候,题目提到了一种固定资产的折旧方法,叫双倍余额递减法。这是一种加速折旧法,大致可以实现固定资产使用年限内前几年折旧多,后几年折旧较少的效果,通过提前更多的摊销固定资产,来规避资产减值的风险。

但上市公司中使用加速折旧法的极少,绝大多数公司都是使用的平均年限法。

2012年以前,东阿阿胶采用了双倍余额递减法。从财务数据上看,那是东阿阿胶最好的时光。之后东阿阿胶发布公告,将加速折旧法改为平均年限法。

不难发现,从存货周转率到资产负债率再到净现比,公司的各项财务指标,其实都是从2012年开始恶化的。

净资产收益率说明问题,2012年是巅峰还是起点

2012年,财技变动的背后隐藏了什么?

如果仅仅从业绩来看,公司在2012年仅仅是辉煌业绩的开始。在公司不断的提价过程中,无论营收还是净利润都扶摇直上。

然而,有几个核心指标却出现了转折。

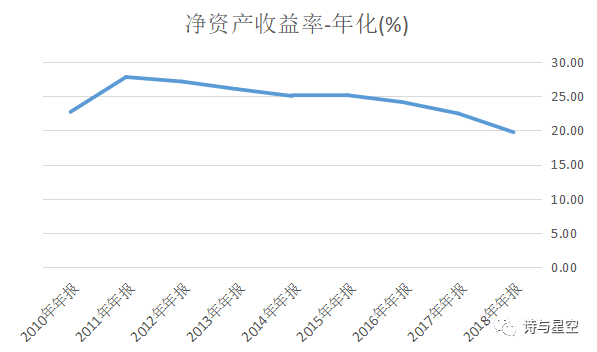

比如ROE(净资产收益率):

2012年后,一路下降,说明公司的核心资产的盈利能力出现了问题。

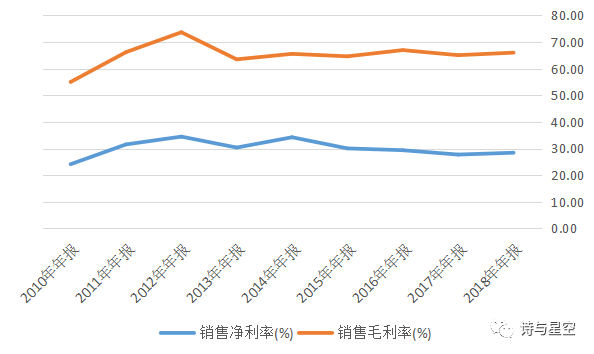

再比如,毛利率和净利率:

也是在2012年之后,公司的毛利率和净利率出现了一定的下滑。

总结

东阿阿胶充满感情的交出了一份相对较差的2018年成绩单,公司多年来通过强行涨价积累的业绩优势渐渐显出原形。

从2012年前后的新闻可以了解到,东阿阿胶当时进行了大规模的转型,加大研发投入,增加营销渠道,大幅增加营销人员。

现在回过头来看,对于过度依赖单一产品的公司来说,规模的扩大可能不完全是一件好事。

会计估计的变更,往往能提前预示公司潜在的危机和风险,公司管理层意识到未来业绩较为困难,才会悄悄地去修改会计估计,通过“财技”实现更多的利润。